文献中心

中国县域医院医药市场纵览(2015年10月)

整体市场表现

据统计,基于12个月的MAT(滚动全年数据),2015年10月中国县域医院渠道的药品销量已占整个医院渠道药品销量的26%(数据来源:IMS中国医院药品统计报告,>=100张床位;IMS中国县域医院药品统计报告,>=100张床位),其YTD(2015年1月到10月)增长率为5%,与整个医院渠道市场的增长率基本持平。

跨国企业和国内企业市场表现

国内企业是县域医院市场的主导者,占据86%的市场份额,而跨国企业在该市场的增长率较高,达到10.8%。国内企业和跨国企业在医院渠道的销量中,分别有29%和15%的销售额源自县域医院市场。

从企业排名看,排名前10的企业以国内企业为主,跨国企业仅占3席,但均呈现较高的增长率。

.jpg)

重点治疗领域和主要产品的市场表现

从各大治疗领域看,在县域医院排名第一、第二的分别是中成药和抗菌药,这与整个医院渠道的情况相一致。从销量上看,该两类产品在县域医院渠道的销量占整个医院渠道的30%和32%,高于市场平均。另外,糖尿病、高血压用药在县域医院市场的增长率都明显高于其在整个医院市场的增长率,有较大市场潜力。

.jpg)

从产品的角度看,国内企业的产品特别是中成药产品占据县域医院市场的主要份额,销售排名前10的产品中,跨国企业仅有赛诺菲的波立维上榜,排名第6。阿斯利康的普米克令舒和辉瑞的立普妥虽未进入前10行列,但在县域医院市场都表现突出,其增长率分别达到38.1%和35.8%。

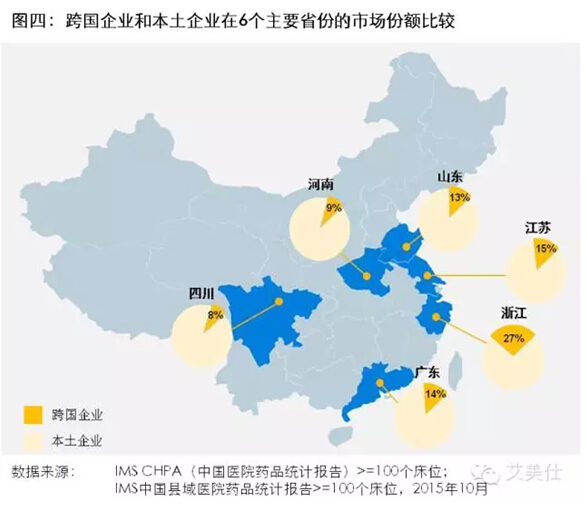

主要省份市场表现

从6个主要省份的医院渠道来看,浙江、山东和河南有超过30%的销售额来源于县域医院,江苏和四川为29%,广东省相对较低,14%来源于县域。本土企业和跨国企业在主要省份县域市场的分布各不相同(如下图所示)。

跨国企业在浙江县域医院市场表现突出,排名前十中占了7席,其他省份的十大排名都以本土企业为主。

文章来源:艾美仕 2015-12-24